Берется ли подоходный налог с больничного листа в 2021 году по уходу за ребенком

Добавил пользователь Skiper Обновлено: 19.09.2024

С 1 сентября 2021 года за больничный по уходу за ребёнком можно будет получить 100% от среднего заработка. Но это коснётся не всех работающих родителей, а только тех, у кого есть дети до восьми лет.

Рассказали о новых правилах расчёта больничного, чтобы вы могли быстро понять, сколько получите от государства. Напомните о новых правилах своему бухгалтеру.

Как теперь выглядит выплата больничных

Государство будет выплачивать 100% среднего заработка работникам, у которых есть дети до восьми лет. Новые правила закреплены в Законе от 26.05.2021 г. № 151-ФЗ . При этом стаж сотрудника и способ лечения учитываться не будут.

Татьяна Петухова, бухгалтер С 1 сентября одинаковую выплату получит сотрудник, который проработал пять лет, и сотрудник, у которого стаж всего год. Также не нужно подтверждать стаж, если молодой родитель перешёл на электронную трудовую книжку. Кроме этого на величину больничного по уходу за ребёнком младше восьми лет не влияет, как проходило лечение — амбулаторно или в стационаре.

Чтобы получить выплату, сотруднику не надо оформлять дополнительные документы — достаточно данных листка нетрудоспособности. Напомним, что 1 января 2021 года больничные оплачиваются напрямую из Фонда социального страхования, поэтому расходы владельцев бизнеса с 1 сентября не увеличатся.

Работодатель может предусмотреть для своих сотрудников стимулирующие выплаты в локальных актах, которые действуют на предприятии. Однако на практике такие истории встречаются крайне редко.

Важно. Для работающих родителей с детьми старше восьми лет правила останутся прежними. Основание — статья 7 Закона от 29.12.2006 № 255-ФЗ .

Чтобы рассчитать сумму больничного по уходу за ребёнком до восьми лет с 1 сентября 2021 года, пользуйтесь пошаговым алгоритмом.

Шаг 1. Считаем длительность оплачиваемого больничного

Длительность больничного определена в листке нетрудоспособности, который выдаёт детский лечащий врач. Государство оплачивает больничный в полном объёме, однако есть ограничения по количеству дней в году. Эти ограничения зависят от болезни ребёнка:

не более 60 дней — для большинства детский заболеваний, включая простуду и грипп;

не более 90 дней — по заболеваниям из перечня Минздравсоцразвития . К таким заболеваниям относятся болезни эндокринной системы, органов пищеварения и глаз, психические расстройства;

не более 120 дней — для неизлечимых заболеваний, при который ребёнок считается инвалидом.

Например, сотрудник взял больничный по уходу за пятилетним ребёнком, который переболел гриппом. Срок больничного — 14 дней. В этом году сотруднику уже было оплачено 56 календарных дней по уходу за этим ребёнком, поэтому Фонд социального страхования оплатит только четыре дня. Оставшиеся десять дней оплачены не будут.

Другой пример. Сотрудница взяла больничный по уходу за двухлетним ребёнком, у которого был менингит. Заболевание входит в перечень Минздравсоцразвития, поэтому максимальное количество оплачиваемых дней в году — 90. Срок больничного — 77 дней. В этом году сотрудник не брал больничный по уходу за этим ребёнком, поэтому государство полностью оплатит больничный.

Александр Пятинский, к.э.н., специалист в области бухгалтерского учёта и налогообложения Лимит действует для каждого из родителей отдельно: 60 дней в году может использовать и мать ребёнка, и отец. Если мать исчерпала лимит оплачиваемого больничного, выгоднее оформить новый больничный на отца.

Шаг 2. Определяем расчётный период

Обычно расчётный период в этом случае — это количество календарных дней за последние два года. Для расчёта всегда берётся 730 календарных дней, то есть сумма двух календарных лет: 365 + 365.

Александр Пятинский, к.э.н., специалист в области бухгалтерского учёта и налогообложения Иногда сотрудник может заменить расчётный период, если такая замена будет в его пользу и выплата будет больше. Так, разрешено заменить периоды (как один, так и два года сразу), если сотрудница была в отпуске по беременности и родам и/или в отпуске по уходу за ребёнком до трёх лет. При этом заменить можно только периоды до декретного отпуска.

Например, сотрудница была в декретном отпуске в 2018 и 2019 годах. Для оплаты больничного по уходу за ребёнком младше восьми лет, открытого в 2021 году, по общему правилу можно использовать данные о заработке за 2019 и 2020 годы. Но если зарплата сотрудницы была больше в 2020 и 2017 годах, она может заменить периоды — и увеличить размер выплаты.

Чтобы заменить расчётный период для больничного, надо написать заявление в свободной форме на имя директора компании. Вот пример такого заявления.

Пример заявления о замене расчётного периода для выплаты больничного

Шаг 3. Считаем среднедневной заработок

Среднедневной заработок — это сумма заработной платы, которую сотрудник получил за последние два расчётных периода, разделённая на 730 дней.

Допустим, заработок сотрудницы за 2019 год составил 500 тысяч рублей, за 2020 год — 600 тысяч рублей. Среднедневной заработок равен (500 000 + 600 000) / 730 = 1 506,85 рублей.

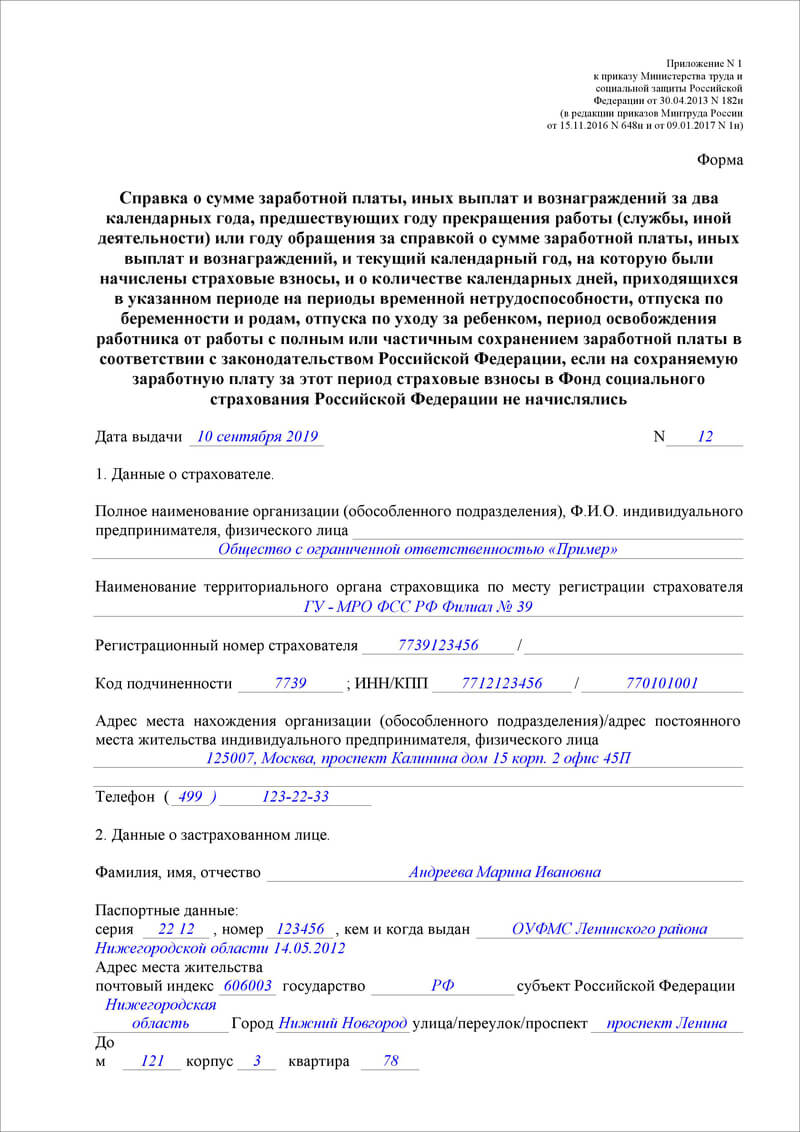

Среднедневной заработок зависит от зарплаты сотрудника за последние два года или расчётных периода. Если сотрудник работал у другого работодателя, сумма заработной платы подтверждается справкой по форме 182н. Такая справка выдаётся в день увольнения.

Образец заполнения справки для расчёта больничного по форме 182н

Александр Пятинский, к.э.н., специалист в области бухгалтерского учёта и налогообложения Если справки нет, надо написать заявление на имя нынешнего работодателя с просьбой сделать запрос в Пенсионный фонд. После этого работодатель получит данные по выплатам сотруднику, на которые были начислены страховые взносы. На основе этих сведений и будет рассчитываться больничный.

Шаг 4. Сравниваем среднедневной заработок с МРОТ

Теперь надо сравнить полученный среднедневной заработок со среднедневным заработком по МРОТ — и выбрать ту величину, которая больше. Это сделано для того, чтобы сотрудники, у которых зарплата ниже МРОТ, могли получать повышенные больничные выплаты.

Чтобы рассчитать среднедневной заработок по МРОТ, используется величина МРОТ, который действует на дату открытия больничного.

В нашем примере МРОТ равен 12 792 рублей.

Среднедневной заработок по МРОТ за два последних года составляет 12 792 х 24 / 730 = 420,56 рублей.

Для расчёта больничного берём большее значение, то есть 1 506,85 рублей.

Шаг 5. Считаем сумму больничного

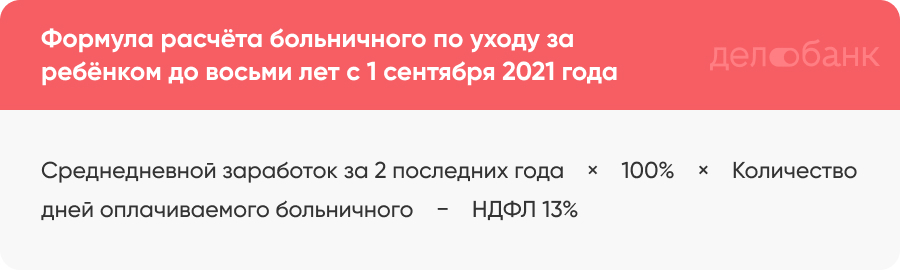

По новым правилам больничный к уплате рассчитывается так:

среднедневной заработок за два последних года X 100% X количество дней оплачиваемого больничного

Из этой суммы государство удерживает НДФЛ 13%, то есть фактически сотрудник получает на руки меньше.

Например, среднедневной заработок сотрудника — 1 506,85 рублей.

Оплачиваемый больничный — 14 дней.

Больничный к уплате составит 1 506,85 X 100% X 14 = 21 095,90 рублей.

После вычета НДФЛ сотрудник получит на руки 21 095,90 - 2 742,46 = 18 353,44 рублей.

Пример. Больничный по уходу за трёхлетним ребёнком

У Анны есть сын, которому три года. Он заболел гриппом, и Анна взяла больничный по уходу за сыном.

Длительность больничного по листку нетрудоспособности — 10 дней. Это первый больничный Анны в этом году.

Среднедневной заработок Анны за последние два года — 2 145 рубля. Стаж — восемь лет. Анна лечила сына дома.

Так как сыну Анны три года, с 1 сентября 2021 года при расчёте больничного стаж матери и способ лечения не учитываются. Также одинаково оплачиваются все дни больничного, если они не превышают лимит.

Анна получит от государства 2 145 х 100% х 10 - НДФЛ 13% = 21 450 - 6 435 = 15 015 рублей.

Коротко: больничный по уходу за маленьким ребенком с 1 сентября 2021 года

Государство будет выплачивать 100% среднего заработка работающим родителям с детьми до восьми лет. Основание — Закон от 26.05.2021 г. № 151-ФЗ .

При расчёте больничного по уходу за ребёнком младше восьми лет стаж сотрудника и способ лечения не учитываются.

С 1 января 2021 года больничные оплачиваются напрямую из Фонда социального страхования, но работодатель может предусмотреть для сотрудников стимулирующие выплаты.

Рассчитать, сколько вы получите от государства, поможет формула: Среднедневной заработок за два последних года X 100% X Количество дней оплачиваемого больничного - НДФЛ 13%.

При расчёте больничного по уходу за ребёнком до восьми лет есть несколько нюансов — мы рассказываем о них в тексте и приводим подробный алгоритм расчёта.

Стандартный налоговый вычет на ребенка предоставляется сотруднику при выплате доходов, облагаемых НДФЛ по ставке 13 процентов. Так как пособие по временной нетрудоспособности относится к доходам, облагаемым по указанной ставке, то при выплате этого пособия вычет на ребенка предоставляется в общем порядке.

В регионах, где действует так называемый пилотный проект, пособия физическим лицам выплачивают напрямую отделения ФСС РФ. При выплате указанного дохода они вправе предоставить вычет на ребенка, так как признаются налоговыми агентами по НДФЛ. Однако право на предоставление вычета возникает у них при условии, что физическое лицо не получает вычеты у другого налогового агента.

Если отделение фонда вычет не предоставило, то физическое лицо вправе получить его в налоговом органе после окончания налогового периода, подав декларацию по форме 3-НДФЛ.

Код больничного в справке 2-НДФЛ — 2300 при выплате пособия по временной нетрудоспособности. В случае расчета до фактического заработка указывают 4800.

2-НДФЛ больше нет

Порядок кодировки доходов изменился незначительно, но код больничного в справке 2-НДФЛ в 2021 году не изменился.

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в составе сведений о суммах, выплаченных физическому лицу, для этого применяется специальный код больничного листа в справке 2-НДФЛ, утвержденный ФНС.

В 2021 году работать с больничными нужно по-новому. Правила изменил Приказ Минздрава № 925н от 01.09.2020.

Эксперты КонсультантПлюс подготовили обзор поправок и новую инструкцию. Используйте ее бесплатно.

Кодировка социального пособия по временной нетрудоспособности

Вся доходность, которую выплачивает сотруднику налоговый агент, кодируется для упрощения налогового учета и разделения на доходные источники. Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

По приказам ФНС код больничного листа за счет работодателя и выплат по временной нетрудоспособности от ФСС один и тот же — 2300. Доплату до фактического заработка отражают по коду 4800.

При заполнении справки отражайте пособие в фактический месяц выплат пособия по временной нетрудоспособности. Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Представим основные показатели, включая код выплаты больничного в 2-НДФЛ, действующие в 2021 году, в таблице:

- по временной нетрудоспособности (начиная с 4-го дня болезни);

- по беременности и родам;

- женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

- при рождении ребенка;

- по уходу за ребенком.

У работников нет выбора, они в любом случае теперь смогут получать эти пособия только напрямую из ФСС России путем перечисления на свой банковский счет, указанный в заявлении либо в реестре сведений или через организацию федеральной почтовой связи или иную организацию по заявлению сотрудника (его представителя).

Что касается работодателей, то согласно ч. 3 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ с 1 января 2021 года они лишаются права уменьшать исчисленные страховые взносы на соответствующие суммы пособий. Нормы, дающие право это сделать (п. 2 и 9 ст. 431 НК РФ), утратили силу с 1 января 2021 года.

Порядок выплаты пособия

ФСС оплачивает в полном размере листки нетрудоспособности, выданные по следующим основаниям:

- беременность и роды;

- уход за заболевшим членом семьи;

- карантин работника, ребенка в возрасте до 7 лет (при условии посещения детского сада), недееспособного члена семьи;

- протезирование в стационаре при наличии медпоказаний;

- санаторно-курортное лечение после оказания медпомощи.

Страхователь же из собственного кармана оплачивает только 3 первых дня пособия по временной нетрудоспособности в случае болезни самого работника, не связанной с травматизмом, за остальные дни Фонд социального страхования рассчитывается с застрахованным лицом напрямую, как выяснили чуть выше.

Обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

- Получение от работников документов, необходимых для назначения и выплаты больничного пособия.

- Выплата пособия за первые 3 дня болезни.

- Формирование и представление в ФСС комплекта документов для выплаты пособия за весь последующий период временной нетрудоспособности:

- заявление о назначении и выплате больничного пособия;

- листок временной нетрудоспособности, оформленный и выданный медицинской организацией в электронной форме или на бумажном носителе;

- справка о сумме заработка, если в расчетном периоде гражданин работал и у других работодателей (такую справку работник получает по предыдущему месту работы по форме, утв. приказом Минтруда РФ от 30.04.2013 № 182н).

Инструкция для работника при получении пособия по временной нетрудоспособности:

- застрахованный сотрудник при заболевании обращается в поликлинику или больницу;

- врач открывает больничный лист в бумажном или электронном виде;

- сотрудник проходит необходимое лечение;

- лечащий врач закрывает больничный;

- работник передает бумажный листок нетрудоспособности или номер электронного листа нетрудоспособности в бухгалтерию;

- бухгалтер рассчитывает выплаты и передает реестр сведений в территориальный ФСС;

- специалист фонда проверяет документацию, переданную страхователем, и перечисляет пособие на указанный счет.

Учет пособий по временной нетрудоспособности у работодателя

По большому счету зона ответственности Работодателя по учету и расчету пособий сведена лишь к суммам за первые 3 дня болезни, которые должны быть соответствующим образом отражены в учете и отчетности в госорганы по выплатам сотрудникам. Давайте разбираться.

Налоги и взносы с выплат по больничному

Пособия по временной нетрудоспособности не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Однако НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Как отразить в учете выплаты по больничным листам

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств.

В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Дебет 20 (23, 25, 26, 44. ) Кредит 70

начислено пособие по временной нетрудоспособности за первые три дня болезни

с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ

Дебет 70 Кредит 51 (50)

выплачено пособие по временной нетрудоспособности за первые три дня болезни

Как и в каких отчетах отражаются суммы по больничному

Отчет по форме 6-НДФЛ

Так как данное пособие облагается НДФЛ, то работодатель начиная с отчетности за 2021 год отражают данные суммы в форме 6-НДФЛ.

Законодательство рекомендует работодателям выплачивать больничные пособия одновременно с зарплатой, но в справке 6-НДФЛ данные платежи и налоговые отчисления по ним должны учитываться раздельно.

НДФЛ на зарплату, по закону, должен быть перечислен уже на следующий рабочий день после выплаты. А вот налог с больничных выплат перечисляется не позже последнего дня месяца, в который больничный был оплачен.

Выплатить пособие можно и раньше, чем наступит ближайший день выплаты зарплаты, это не запрещено.

Заполнение Раздела 1

В поле 020 будет указана сумма налога, удержанная за налоговый период с дохода всех физических лиц. То есть, в данной строке будет отражена сумма НДФЛ не только с зарплаты, но и с других доходов, облагаемых налогом, в том числе с больничного.

В поле 021 указывается дата, когда должен быть уплачен налог с больничного в ФНС. Напомним, уплатить налог с больничного нужно не позже последнего дня месяца, когда сотрудник получил выплату. А в поле 022 — сумма налога.

Заполнение раздела 2

В разделе 2 новой формы отчёта включаются данные, действовавшие в разделе 1 прошлой формы 6-НДФЛ. То есть, тут указываются общие суммы дохода физических лиц, включая больничные выплаты.

Так, больничный будет отражён в строках 110 и 112 в виде суммы дохода, начисленного всем физическим лицам. В строке 140 — сумма исчисленного налога со всех доходов.

Также в разделе 2 больничный отражается в строке 160 в виде суммы удержанного налога с доходов физлиц, количество которых указывается в 120 строке.

РСВ

При заполнении РСВ выплаты, не облагаемые страховыми взносами в соответствии со статьей 422, коими и являются пособия по временной нетрудоспособности сотрудников, подлежат отражению в соответствующих строках подразделов 1.1, 1.2, приложения 2, и др.

Заполнению подлежит строка 030 в приложении 2 раздела 1 — по ней отражается сумма выплаченных пособий за первые три дня болезни за счет работодателя, которые не облагаются страховыми взносами, соответственно, в строке 050 облагаемая база будет уменьшена на эту сумму.

Поэтому в РСВ отражаем пособие за счет работодателя сначала в общей сумме доходов, а потом среди необлагаемых.

Аналогично в 4-ФСС

Больничный проверяет ФСС

Больничный лист оформляется в соответствии с приказом Минздравсоцразвития РФ от 26.04.2011 № 347н Об утверждении формы бланка листка нетрудоспособности. Порядок выдачи больничного регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н (ред. от 24.01.2012, с изм. от 25.04.2014) Об утверждении Порядка выдачи листков нетрудоспособности.

Поскольку расходы на выплату вышеуказанных пособий осуществляются за счет средств ФСС, именно этот контрольный орган проводит проверку соблюдения правил выдачи листков нетрудоспособности, регламентированных Порядком № 624н.

При проверке специалистом ФСС документации на выплату пособия по временной нетрудоспособности может случиться так, что в выплате пособия Фонд откажет.

1. Несвоевременное обращение работника. Согласно статье 12 закона № 255-ФЗ неоплачиваемый больничный — листок, предъявленный комиссии по социальному страхованию спустя 6 месяцев после даты закрытия. Уволенный и нетрудоустроенный сотрудник имеет право обратиться к бывшему работодателю в течение месяца.

2. Совершение преступления. Факт предусматривает наступление болезни вследствие признанного судом умышленного причинения вреда здоровью или попытки суицида не в результате психического расстройства.

3. Неправильное оформление документа. Приказ Минздравсоцразвития РФ от 29.06.2011 № 624 определил единые правила для заполнения листков нетрудоспособности. Несоблюдение норм выполнения медицинскими учреждениями не освобождает юридических и физических лиц от начисления финансовых санкций страховщиком.

5. Сотрудничество по договору подряда. Отношения между сторонами носят гражданско-правовой характер, отчисления в соцстрах предприятие не производит (работник не является застрахованным лицом) и некоторые иные причины.

Что делать работодателю с отчетами, налогами и взносами в случае отказа?

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.2017 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл. 34 НК РФ в общеустановленном порядке (Письмо от 01.09.2017 № 03‑15‑07/56382).

Попросту это значит, что выплаченные пособия не имеют статуса пособий по временной нетрудоспособности и возникает обязанность обложения таких сумм страховыми взносами на общих основаниях.

И в данной ситуация целесообразно поступить следующим образом:

- Сторнируйте и исключите из налоговых расходов пособие за первые три дня болезни, выплаченное за счет фирмы.

- Начислите работнику выплату, равную ранее исчисленному пособию по дебету счета 91. Она не учитывается в налоговых расходах, облагается страховыми взносами и НДФЛ. НДФЛ с него вы уже удержали.

- Сдайте в ИФНС уточненный расчет по взносам за квартал, в котором были начислены незачтенные пособия. Исправьте в нем данные о необлагаемых выплатах, базе, взносах и пособиях (Письмо ФНС от 05.03.2018 № ГД-4-11/4193@).

- Доплатите взносы по уточненному расчету и пени.

Проводки в учете будут такие:

СТОРНО Д 20 (23, 25, 26, 44) — К 70

Сторнировано пособие за первые три дня болезни работника

Д 91 — К 69 субсчета отдельных взносов

Начислены страховые взносы

Начислены пени по опоздавшим в бюджет взносам

Д 69 субсчета по взносам и пени в ФСС и ФНС К 51

Перечислены взносы, пени по взносам в бюджет

Итоги

Изменения 2021 года сделали систему взаимодействия между государством, работодателем и работником по поводу оплаты пособий мобильной, удобной и наиболее эффективной.

В случае необходимости ухода за больным ребенком родителю или опекуну может быть выдан листок нетрудоспособности, обычно называемый больничным листом. На основании больничного, лицу которое временно не может выполнять свои обязанности, выплачивается пособие.

Чем облагается больничный по уходу за детьми, как высчитать НДФЛ, если есть лист нетрудоспособности и где отображаются вычеты, рассмотрим в этой статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Лист нетрудоспособности при заботе о больном

Размер пособия зависит от страхового стажа получившего больничный и его среднего заработка. На полное возмещение среднего заработка могут претендовать только лица, имеющие страховой страж более 8 лет. При страховом стаже от 5 до 8 лет пособие рассчитывается исходя из 80% среднего заработка, менее 5 — 60%.

Вместе с тем некоторые работодатели предусматривают возможность выплаты дополнительного пособия из своих средств.

Удерживаются ли налоги?

В соответствии с Налоговым кодексом Российской Федерации доходы физического лица подлежат налогообложению, если иное не установлено законом. Выплаты пособия по больничным листам от уплаты НДФЛ не освобождены.

Налог взимается по ставке 13%. Физические лица, не являющиеся налоговыми резидентами в России, уплачивают налог в размере 30%.

Берутся ли страховые взносы?

Налоговый кодекс Российской Федерации предусматривает, что государственные пособия не подлежат обложению страховыми взносами. Так как по общему правилу нетрудоспособность по уходу за больным ребенком возмещается из Фонда социального страхования с первого дня его болезни, то полученное работником пособие страховыми взносами можно не облагать (узнать о том, кто оплачивает больничный по уходу за ребенком — ФСС или работодатель, можно здесь).

При этом дополнительные выплаты, размер которых установлен работодателем, облагаются страховыми взносами в полном объеме.

Прочие вычеты

При расчете налога на доходы физических лиц в отношении пособия по нетрудоспособности по уходу за ребенком применяются такие же стандартные налоговые вычеты, как и при расчете налога с трудовых доходов.

- по 1 400 рублей — на первого и второго ребенка;

- по 3 000 рублей — на третьего и каждого последующего ребенка.

На детей-инвалидов в возрасте до 18 лет, а также инвалидов I или II группы в возрасте до 24 лет, обучающихся по очной форме обучения, налоговый вычет составляет:

- 12 000 рублей — для родителей и усыновителей;

- 6 000 рублей — для опекунов, попечителей или приемных родителей.

Отражается ли в отчетности?

Надо ли отражать в справке 2-НДФЛ?

Справка о доходах — это выдаваемый работнику документ, в котором отражаются все полученные им за указанный календарный год доходы, а также размер исчисленного и уплаченного с них налога. Также она ежегодно отправляется в налоговые органы по всем физическим лицам, которые получали доходы у работодателя.

В документе отражаются не только суммы полученного дохода, но и его источник. Получение пособия по временной нетрудоспособности отражается кодом 2300.

Включается ли в 6-НДФЛ?

Расчет сумм налога на доходы физических лиц — это отчетный документ, ежеквартально подаваемый работодателем в налоговый орган. В отличие от справки 2-НДФЛ, расчет содержит обобщенные показатели по работодателю в целом.

Выделение сумм полученного пособия по нетрудоспособности в форме 6-НДФЛ не предусмотрено.

Как правильно рассчитать?

Для правильного расчета налога на доходы физических лиц с пособия по временной нетрудоспособности в связи с уходом за больным ребенком необходимо знать:

- Средний заработок родителя.

- Страховой стаж.

- Продолжительность ухода за больным ребенком (на сколько дней дается больничный по уходу за ребенком амбулаторно и стационарно?).

- Основания для применения налоговых вычетов — общее число детей в семье, наличие инвалидности у детей или ухаживающего за ними и т.п. (о том, как оформляется и начисляется больничный лист по уходу за ребенком-инвалидом, читайте тут).

Больше о том, как происходит расчет и начисление средств и выплата больничного пособия по уходу за ребенком, читайте тут, а из этого материала вы узнаете оплачивается ли такой бюллетень в выходные и праздничные дни.

Пособие по нетрудоспособности

Расчет налога на доходы физических лиц необходимо начать с определения размера пособия по нетрудоспособности. Для этого необходимо средний заработок разделить на число рабочих дней в календарном месяце и умножить на продолжительность нетрудоспособности в календарных днях. В зависимости от страхового стажа полученный результат умножается на уточняющий коэффициент – от 0,6 до 1,0.

Если уход за ребенком случился на стыке двух месяцев, размер пособий для каждого месяца необходимо рассчитывать отдельно. Допустим, листок нетрудоспособности был выдан с 30 апреля по 15 мая, пособие рассчитывается отдельно для апреля (1 день) и для мая (15 дней).

Предположим, что средний заработок для апреля и для мая у нашего родителя будет равным и составит его обычную заработную плату — 50 000 рублей, а его страховой стаж – 7 лет (уточняющий коэффициент – 0,8).

Рассчитаем пособие для апреля (21 рабочий день):

(50 000 руб. : 21 день) х 1 день х 0,8 = 1 940 руб. 76 коп.

Для мая (21 рабочий день) пособие составит:

(50 000 руб. : 21 день) х 15 дней х 0,8 = 28 571 руб. 42 коп.

Вычеты

Расчет налоговых вычетов специально для пособия по временной нетрудоспособности целесообразно производить, если они полностью не погашаются другими доходами, в частности, заработной платой (например, листок нетрудоспособности выдан на полный календарный месяц или большую его часть).

С точки зрения налогового законодательства это не является нарушением, так как большее значение имеет правильность расчета общей суммы налога и сроки его уплаты, а не источники дохода, из которых он выплачивается.

Работодателю предоставляется 10 календарных дней для назначения пособия со дня получения больничного листа, а выплата должна быть произведена в ближайший после назначения пособия день выплаты заработной платы. Как правило, этого периода должно хватить, чтобы подогнать выплату не к авансу, а к окончательному расчету за месяц.

В нашем случае в апреле пособие составит 1 940 руб. 76 коп., а заработная плата — 47 619 руб. 05 коп.

У родителя четыре ребенка, один из них — инвалид. Налоговый вычет составит 17 800 руб. (2 х 1 400 + 3 000 + 12 000).

Так как начисленная заработная плата полностью превышает налоговый вычет, при расчете налога вычет можно полностью отнести к заработной плате.

Для мая размеры пособия и заработной платы будут равны и составят по 28 571 руб. 42 коп. В этом случае налоговый вычет можно или разделить в равной пропорции, или полностью отнести к пособию или к заработной плате.

Пособие по больничному листу и за апрель, и за май будет выплачено в начале июня вместе с заработной платой.

Налог

Сумма налога на пособие по временной нетрудоспособности зависит от размера пособия, примененного налогового вычета и налоговой ставки.

При расчете налога на доходы физических лиц полученный результат округляется до полных рублей: до 50 копеек – в меньшую сторону, от 50 копеек – в большую.

Для упрощения расчетов отнесем всю сумму налогового вычета к заработной плате. Если наш родитель является налоговым резидентом РФ, размер удержанного с пособия налога составит:

- в апреле 1 940 руб. 76 коп. х 0,13 = 252 руб.;

- в мае 28 571 руб. 42 коп х 0,13 = 3 714 руб.

Как показать в документации?

Размеры примененных при расчете налоговых вычетов отражаются в разделе 4 справки 2-НДФЛ и разделе 1 расчета по форме 6-НДФЛ.

При обнаружении симптомов болезни не нужно затягивать с обращением в поликлинику, так как врач не выпишет листок нетрудоспособности за прошедший период и вы не сможете получить больничные по уходу за детьми. Читайте наши статьи о том, как оформить такой бюллетень, в каких случаях выдается и может ли его взять отец, бабушка или дедушка, а также полагается ли больничный во время отпуска, карантина в садике или школе, после увольнения и как он оплачивается.

Правильный расчет пособия по нетрудоспособности, связанной с уходом за ребенком, взимаемых с него налогов и страховых взносов, и своевременное предоставление отчетности необходимы прежде всего для работодателя. Это позволит своевременно возместить выплаченное работнику пособие и избежать дополнительного внимания со стороны контролирующих органов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

Это быстро и бесплатно !

Читайте также: