Урожайность сельскохозяйственных культур в российской федерации

Добавил пользователь Morpheus Обновлено: 19.09.2024

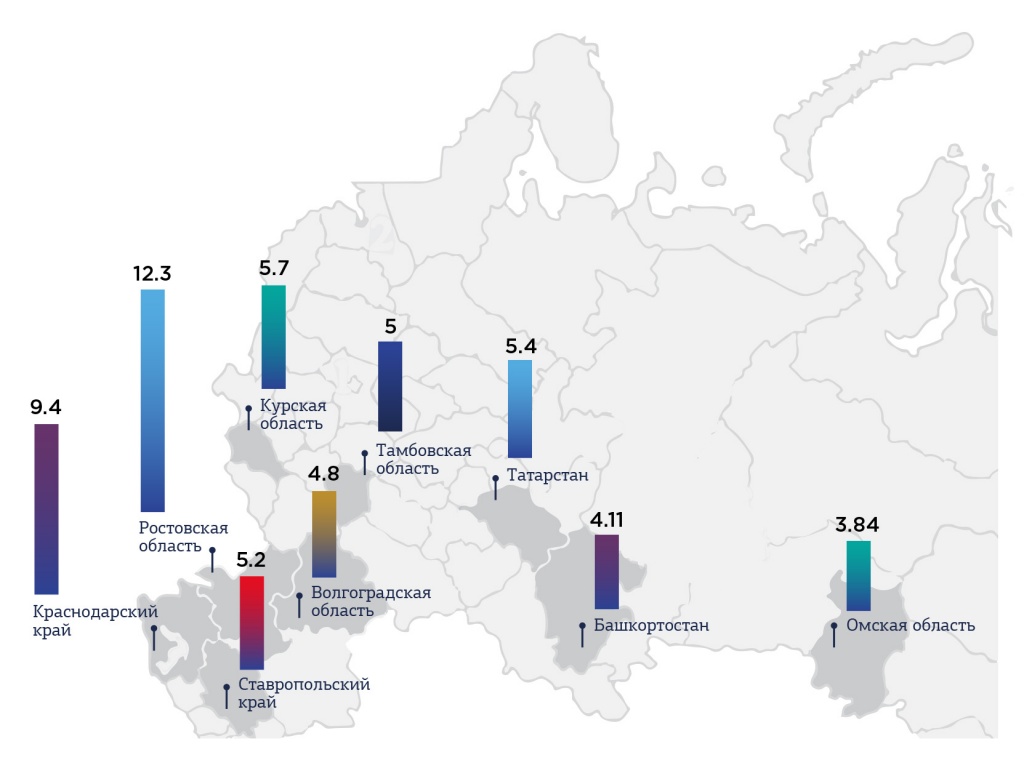

Ростовская область, Краснодарский край, а также Воронежская область стали главными житницами России по итогам 2020 года. Рейтинг регионов страны по производству зерна составили эксперты агентства деловой информации Top - RF . ru , подводя сельскохозяйственные итоги минувшего года.

Согласно данным Росстата, в Ростовской области в 2020 году валовые сборы зерна в хозяйствах всех категорий составили 12462,5 тысяч тонн (в весе после доработки), в Краснодарском крае – 12105 тысяч тонн, а в Воронежской области – 6167,1 тысяч тонн.

В остальных регионах России валовые сборы зерна не перевалили за 6000 тысяч тонн.

В 2020 году на 31,1% по сравнению с 2019 годом снизился сбор зерна в Ставропольском крае, но это не помешало данному региону занять 4 строчку в рейтинге. В 2020 году аграрии Ставрополья засыпали в закрома Родины 5790,2 тысяч тонн зерна. На пятом месте Курская область, где валовые сборы зерна в хозяйствах всех категорий выросли, по сравнению с 2019 годом на 15,8 процента составили 5761,3 тысяч тонн.

Валовой сбор зерна в Российской Федерации в 2020 г., по предварительным данным, составил 133,0 млн тонн (в весе после доработки), что на 9,8% больше уровня предыдущего года.

Кстати, в 2021 году урожай зерна может составить не менее 127,4 миллиона тонн, в том числе 81 миллионов тонн пшеницы. Такой прогноз сделала заместитель министра сельского хозяйства Оксана Лут на стратегической сессии Союза экспортеров зерна.

Топ-30 регионов России по сбору зерна в 2020 году

Валовые сборы зерна (в весе после доработки) в хозяйствах всех категорий, согласно данным Росстата.

В материале представлена общая динамика площадей культур по виду за период с 2001 по 2020 год, динамика площадей культур по виду по регионам России - с 2007 года.

Отображена статистика по следующим культурам: пшеница (озимая и яровая), ячмень (озимый и яровой), рожь (озимая и яровая), тритикале, овес, кукуруза на зерно, просо, гречиха, рис, сорго, зернобобовые культуры (в т.ч. отдельно рассмотрены тенденции по гороху), сахарная свекла, подсолнечник, лен масличный, рапс, соя, рыжик, горчица, картофель, овощи, бахчевые культуры, лен-долгунец.

Посевные площади в России в 2020 году составили 79 629,7 тыс. га. По отношению к 2019 году они сократились на 0,3% (на 250,0 тыс. га).

В структуре площадей в 2020 году наибольшую долю занимают: пшеница (озимая и яровая) - 36,9% всех площадей, ячмень (озимый и яровой) - 10,7%, подсолнечник - 10,6%. Также высока доля кукурузы на зерно - 3,6%, сои - 3,6%, овса - 3,1%, рапса - 1,9%, гороха - 1,7%, льна масличного - 1,3%, сахарной свеклы - 1,2% и гречихи - 1,1%.

* - статистика по картофелю, овощам и бахчевым культурам здесь отображена только по промышленному сектору растениеводства, без учета данных по хозяйствам населения.

** - к прочим культурам на диаграмме выше относятся в первую очередь кукуруза на корм, однолетние и многолетние травы на корм, прочие кормовые культуры.

Прирост площадей по культурам

В наибольшей степени расширение площадей в 2020 году коснулось льна масличного. Площади под данной культурой расширились на 26,1%, что, с учетом инвестпроектов в области производства льняного масла было в целом вполне ожидаемо.

На втором месте по приросту площадей - рожь. Показатели выросли на 16,2% (см. материал Рынок ржи: текущие и прогнозные тенденции).

Также произошло расширение размеров площадей по следующим культурам: просо - на 14,8%, кукуруза на зерно - на 10,8%, гречиха - на 7,3%, лен-долгунец - на 7,1%, горох - на 5,8% (см. материал Российский рынок гороха - тенденции и прогнозы), пшеница (озимая и яровая) - на 4,7%, рис - на 1,1%.

Сокращение площадей по культурам

В большей степени в 2020 году сократились размеры площадей выращивания горчицы - на 44,7%.

Также ощутимо сократились посевы рыжика масличного - на 30,7%, бахчевых культур - на 21,0%, сахарной свеклы - на 19,0% (что вполне ожидаемо в условиях перепроизводства сахара в прошлом году), тритикале - на 18,4%, картофеля - на 8,0%, сои - на 8,0%, рапса - на 3,5% (см. материал Рынок рапса: ключевые тенденции и прогнозы), сорго - на 3,5%, ячменя (озимого и ярового) - на 3,0%, овса - на 2,6%, подсолнечника - на 1,2%, овощей открытого грунта - на 0,1%.

Сельское хозяйство России — крупная отрасль российской экономики. Доля сельского хозяйства (агропромышленого комплекса, АПК) в валовой добавленной стоимости в России — около 4,5 % (2016) [1] . Доля занятых в сельском хозяйстве — около 9 % (2015) [2] .

Объём сельскохозяйственного производства в России в 2017 году составил 5,7 трлн рублей (около $100 млрд). Ведущей отраслью является растениеводство, на которое приходится 54 % объёма сельхозпроизводства, доля животноводства — 46 %. Структура сельхозпроизводства по типам хозяйств: сельскохозяйственные организации — 53 %, хозяйства населения — 35 %, фермеры — 13 % [3] . Стоимость валовой продукции сельского хозяйства составила 5,11 трлн р в 2018. [4]

Россия является крупным экспортёром сельхозпродукции.

В частности, по экспорту пшеницы Россия занимает 1-е место среди стран мира [5] [6] . Общий объём экспорта продовольствия и сельхозсырья из России достиг наивысшего значения в 2021 году — свыше 31 млрд долларов [7] [8] [9] [10] , заняв 16 место в мире по объёму экспорта с/х продукции.

2021г. был переломным для России, когда доля экспорта с/х продукции превысила импорт.

Основой растениеводческой отрасли АПК России является производство зерновых и зернобобовых культур, удельный вес которых в структуре посевных площадей составляет почти 60%.

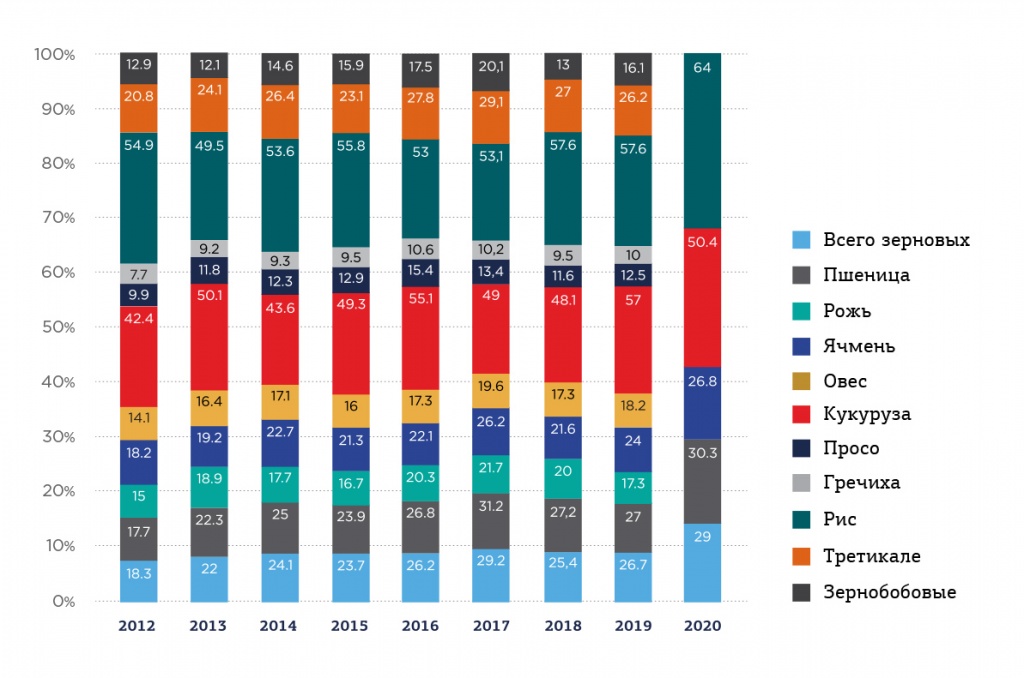

В 2020 году общий объем посевных площадей под растениеводческие культуры уменьшился на 250 тыс. га 0,3% по сравнению с предыдущим годом. В структуре всех посевных площадей России зерновые и зернобобовые культуры в 2020 году увеличились на 1321 тыс. га по сравнению с 2019 годом (табл.1).

Таблица 1. Динамика посевных площадей зерновых культур, тыс. га

Зерновые и зернобобовые всего

Зерновые и зернобобовые всего

Источник: Росстат

В 2020 году в структуре посевных площадей РФ зерновые и зернобобовые культуры заняли самый большой объем – 58,8% от совокупности всей посевной площади под растениеводческие культуры, что на 1,9% больше, чем в предыдущем году (56,9%) (рис.1).

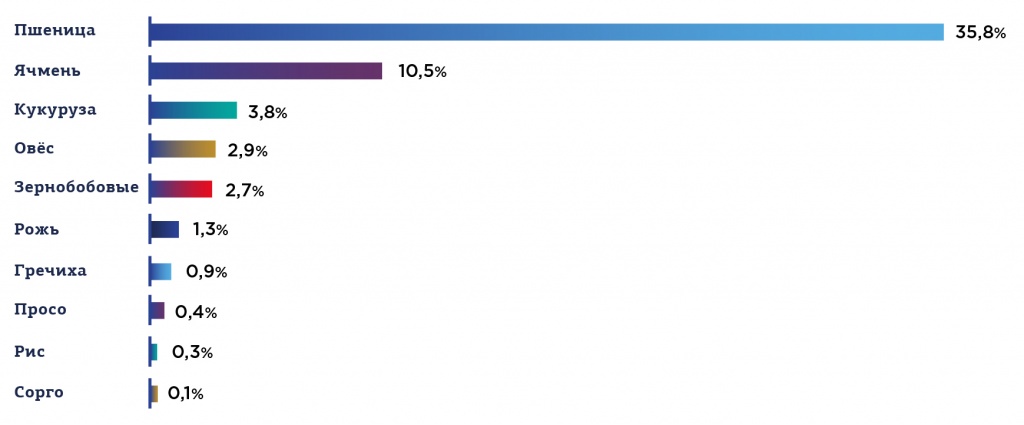

Рис. 1. Структура посевных площадей зерновых культур в 2020 г., %

Источник: АБ центр

Вот уже 20 лет лидером среди всех зерновых культур в структуре посевных площадей России является озимая и яровая пшеница, которая в 2020 году заняла 35,8% всей площади под зерновые. Также существенный объем занимают ячмень с долей посевной площади в 10,5%, кукуруза – 3,8% и овес – 2,9%.

В 2019 – 2020 гг. наблюдается прирост площади посевных площадей не только под пшеницу, но и под рожь, просо, кукурузу и др. В 2020 году в большей степени были расширены посевные площади под рожь, которые увеличились на 127 тыс. га (16,2%), а также под просо – на 58 тыс. га (14,8%) и кукурузу – на 279 тыс. га (10,8%) (рис.2).

Рис.2. Изменение посевных площадей зерновых культур в 2020 г. по отношению к 2019 г., %

Источник: Росстат

Несмотря на расширения посевных площадей некоторых зерновых культур в 2020 году, наблюдается также их сокращение в отношении, в первую очередь, тритикале – на 26 тыс. га (18,4%). Уменьшение посевных площадей коснулось также сорго – 3 тыс. га (-3,5%), ячменя – 261 тыс. га (-3%) и овса – 65 тыс. га (-2,6%).

Ведущим регионом по посеву пшеницы в 2020 году стала Ростовская область, где посевные площади под данную зерновую культуру составили порядка 2,87 млн га, что на 2,8% больше, чем в предыдущем году. Второе место занимает Ставрополье, регион засеял пшеницей более 2 млн га, что на 3,9% больше прошлогоднего показателя. В тройку лидеров входит также Алтайский край, засеявший 1,7 млн га с сокращением посевных площадей под пшеницу на 8,4% по отношению к прошлому году. В Оренбургской области под пшеницу отведено 1,68 млн га, что выше прошлогоднего показателя на 2,3%. Замыкает ТОП-5 регионов-лидеров по посеву пшеницы Краснодарский край, где было засеяно порядка 1,63 млн га, что на 5,1% выше прошлогоднего показателя.

В целом, посевные площади под пшеницу в 2020 году превышают прошлогодний показатель на 1,3 млн га, составив 29,4 млн га. Данный показатель является рекордным с начала 2000 года.

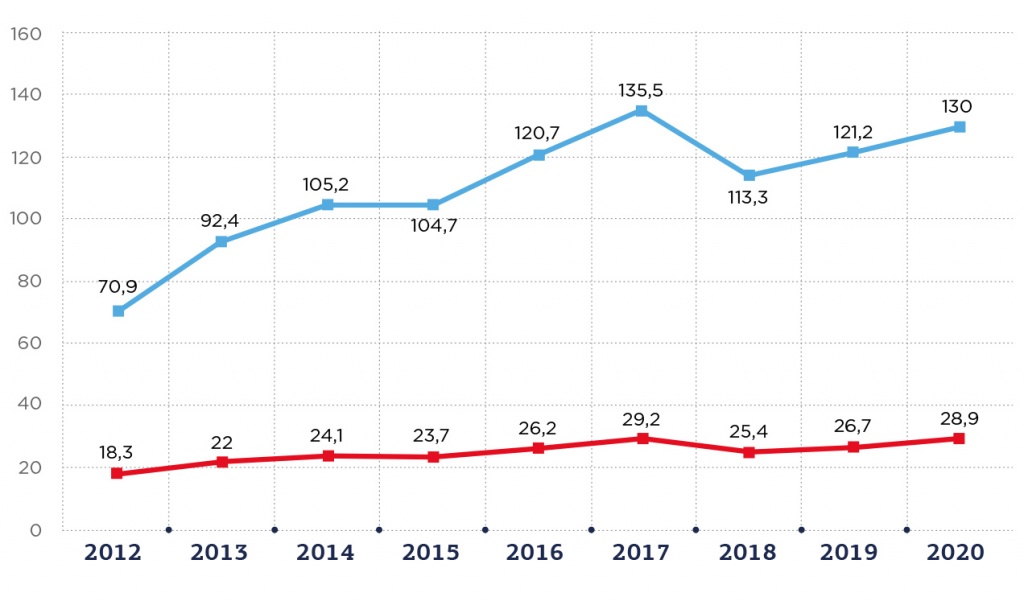

На октябрь 2020 года урожай в России был собран c 95% всей посевной площади. По расчетам различных ведомств, планируется рост валового сбора зерновых культур к концу уборочной сессии от 128 до 132 млн т. с урожайностью 30 центнеров на один гектар (рис. 3).

Рис. 3. Валовой сбор и урожайность зерновых и зернобобовых культур в России, млн т и ц га

Источник: Росстат

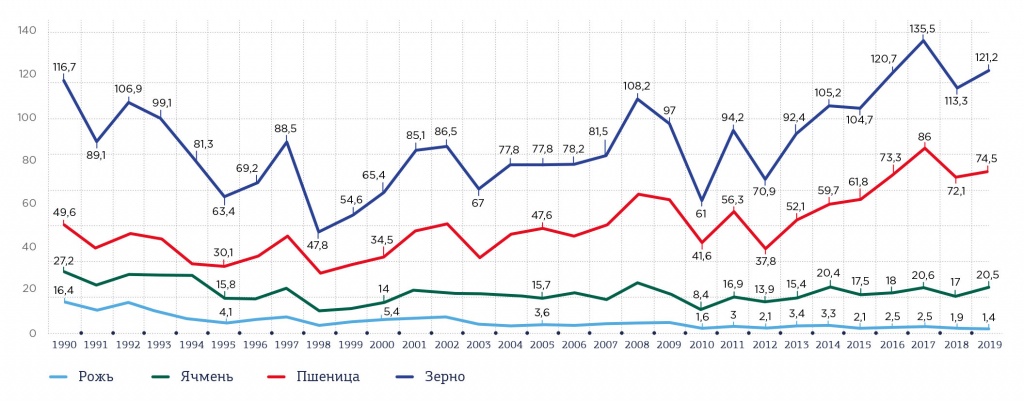

В 2019 году валовой сбор зерновых и зернобобовых культур по сравнению с предыдущим годом увеличился на 7,9 млн т (7%), составив в целом по России 121,2 млн т при урожайности почти в 26,7 ц га. Самую большую долю в структуре валового сбора зерновых занимает пшеница – 74,5 млн т в 2019 году, что на 3,2% больше, чем годом ранее. Уже на 20 октября 2020 года при общем валовом сборе зерновых в 130 млн т пшеницы произведено 87,5 млн т с урожайностью 30,3 ц га. (рис.4).

Рис. 4. Валовой сбор зерновых и зернобобовых культур по видам в России, млн т

Источник: Росстат

Все показатели производства пшеницы приблизились к рекордным 2017 года, когда ее валовой сбор составил 86 млн т. Как было отмечено выше, объем посевных площадей, в том числе под пшеницу, увеличивается третий год подряд в среднем на 3,3%, что и обеспечивает высокий рост производства и урожайности (рис. 5).

Рис. 5. Урожайность зерновых и зернобобовых культур по видам в России, ц га

Источник: Росстат

По оперативным данным АПК, осенью 2020 года наблюдался рост урожайности по стратегически важным категориям зерновых и зернобобовых культур, в частности, пшеницы и ячменя, которые вместе с кукурузой составляют основную долю экспорта. Кроме роста показателей производства и урожайности пшеницы отмечено повышение урожайности ячменя на 2,8 ц га и риса на 6,4 ц га, по сравнению с прошлым годом.

В отношении кукурузы наблюдается снижение урожайности на 6,6 ц га . При увеличении в 2020 году посевной площади под кукурузу почти на 11% происходит снижение ее производства, которое обусловлено засухой в летний период на юге страны. Прогнозируется валовой сбор кукурузы порядка 13,5 млн т, что почти на 782 млн т меньше предыдущего года.

По данным на 20 октября 2020 года лидером по валовому сбору зерновых и зернобобовых культур уже третий год подряд остается Ростовская область, собравшая 12,3 млн т зерна. Вторым регионом по производству зерновых стал Краснодарский край, регион собрал урожай на 9,4 млн т. Далее идет Воронежская область, которая заметно отстает от первых двух лидеров, собравшая 6,2 млн т зерновых (рис. 6).

Рис. 6. Топ-10 регионов-лидеров по валовому сбору зерновых и зернобобовых культур на конец 2020 г., млн т

Рис. 7. Мониторинг качества зерновых культур урожая 2020 г.

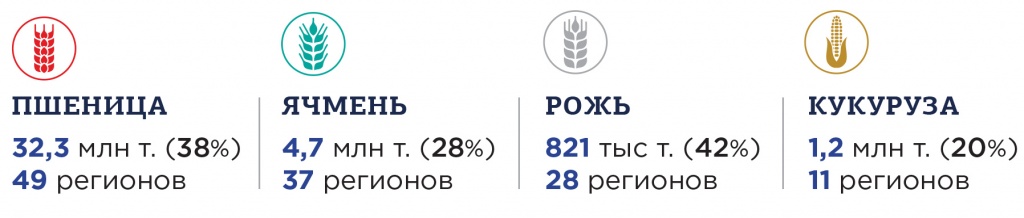

Пшеница мягкая обследована в 49 регионах Российской Федерации в объеме 32,3 млн т -38,0% от валового сбора регионов обследования (далее – валового сбора), составившего 84,9 млн т.

По результатам обследования 1-го класса выявлено - 0,002% (2019 г. - 0,003%), 2-го – 0,2% от общего объема обследований (2019 г. - 0,02%). Доля 3-го класса сохранилась на уровне 32,3%, что соответствует показателю прошлого года (2019 г. - 32,9%). 4-й класс продолжил расти до 38,9% (2019 г. - 46,0%). Доля 5-го класса уменьшилась до 28,5%, но значительно превышает прошлогодний показатель (2019 г. - 20,7%).

К середине октября 2020 г. доля пшеницы 1-4 классов увеличилась до 71,4%, при этом оставшись ниже значения 2019 г. (2019 г. - 78,9%).

В Южном ФО на дату мониторинга доля пшеницы 1-4 классов выросла до 90,7%, что соответствует уровню 2019 г. В Приволжском ФО доля такого зерна выросла до 48,6%, однако уступает значению 2019 г. В Центральном ФО доля пшеницы 1-4 классов сохранила положительный тренд и составила 64,0%. В Сибирском ФО доля пшеницы указанных классов сократилась до 84,9%, при этом показатель выше уровня прошлого года.

Рис. 8. Качество мягкой пшеницы урожая 2020 г.

Ячмень обследован в объеме 4,7 млн т в 37 регионах в доле 27,9% от валового сбора в 17,0 млн т Доля ячменя 1-го класса за отчетную неделю продолжила расти до 26,1%, что соответствует прошлогоднему значению, доля 2-го класса сократилась до 73,9%.

В Южном ФО на дату мониторинга доля ячменя 1 класса снизилась до 16,2%, при этом показатель выше 2019 г. В Центральном ФО доля такого ячменя, напротив, увеличилась до 27,5%, однако осталась ниже прошлогоднего показателя. В Сибирском ФО доля ячменя 1 класса выросла до 38,4%, значительно превысив уровень 2019 г.

Ячмень пивоваренный обследован в объеме 1,1 млн т в 8 регионах в доле 43,1% от валового сбора в 2,6 млн т. На дату отчета доля ячменя пригодного для пивоварения увеличилась до 65,9%, что несколько ниже прошлогоднего значения.

Рожь обследована в объеме 821 тыс. т в 28 регионах в доле 42,2% от валового сбора в 1,9 млн т. На дату отчета доля ржи 1-3 классов снизалась до 89,2%, при этом оказавшись выше уровня 2019 г.

В Приволжском ФО доля ржи 1-3 классов сохранилась на уровне 85,8% и превышает прошлогодний показатель.

Кукуруза обследована в объеме 1,2 млн т в доле 20,4% от валового сбора в 5,8 млн т в 11-ти регионах страны. На дату отчета доля кукурузы для переработки в крупу и муку сократилась до 18,6%, что ниже показателя 2019 г., кормовая продолжала расти до 75,3%, при этом показатель превысил прошлогоднее значение. К середине октября 2020 г. доля кукурузы для крахмалопаточной промышленности сократилась до 1,9%.

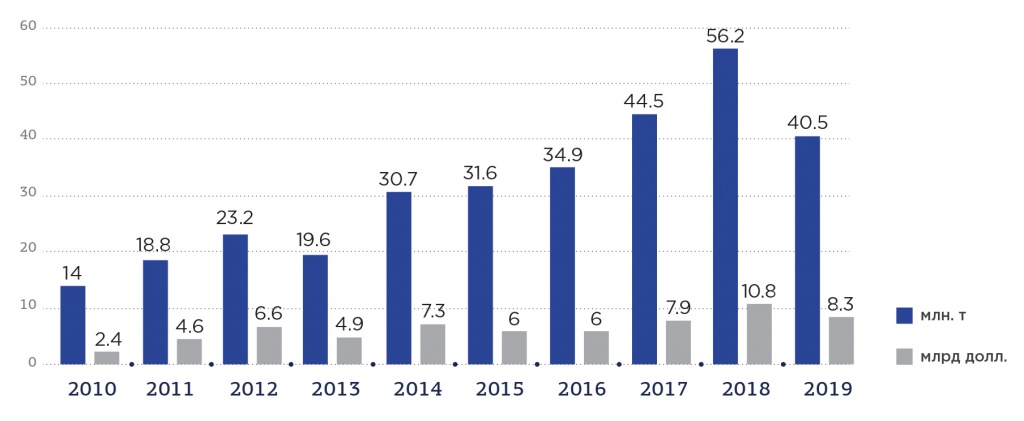

Российский экспорт зерновых и зернобобовых культур

Немаловажную роль в формировании внутренних цен на зерновые играет экспортный потенциал России, который последние три сезона занимает лидирующие позиции в рейтинге мировых экспортеров пшеницы и ячменя, а по кукурузе Россия входит в пятерку лидеров-поставщиков.

В 2019 году из России было экспортировано порядка 40,5 млн т зерна, что меньше предыдущего года на 27,8%, или на 15,64 млн т.

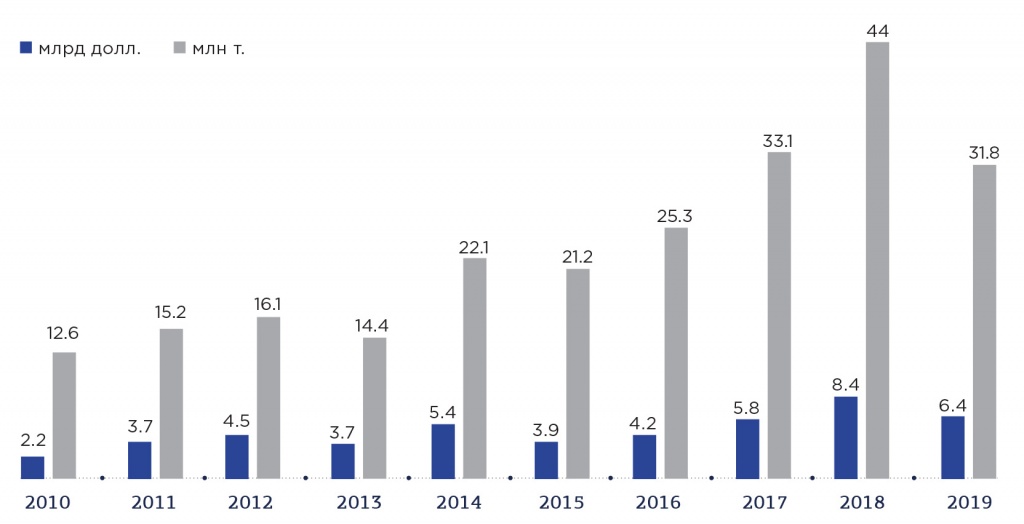

Рис. 9. Экспортные поставки зерновых и зернобобовых культур в натуральном и денежном выражении

Источник: АБ-центр

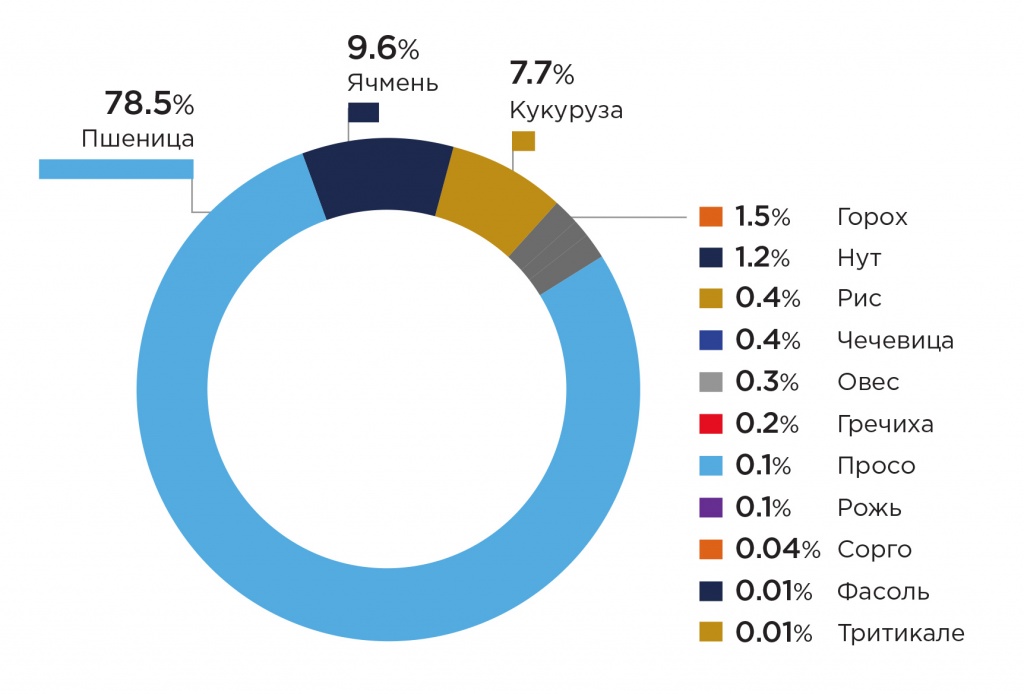

В структуре экспорта зерновых и зернобобовых культур в 2019 году ведущее место занимает пшеница с объемом поставки 78,5% (31,8 млн т), ячмень – 9,6% (3,9 млн т) и кукуруза – 7,7% (3,1 млн т).

Рис. 10. Экспортные поставки зерновых и зернобобовых культур по категориям за 2019 г.

Источник: АБ-центр

В 2019 году было экспортировано более 43% произведенной пшеницы за рубеж из 74,5 млн т, что в общем объеме поставок составило порядка 31,8 млн т в натуральном выражении или 6,4 млрд долл. – в стоимостном.

Рис. 11. Динамика экспорта пшеницы в натуральном и денежном выражении

Источник: 3DPROINFO 2020

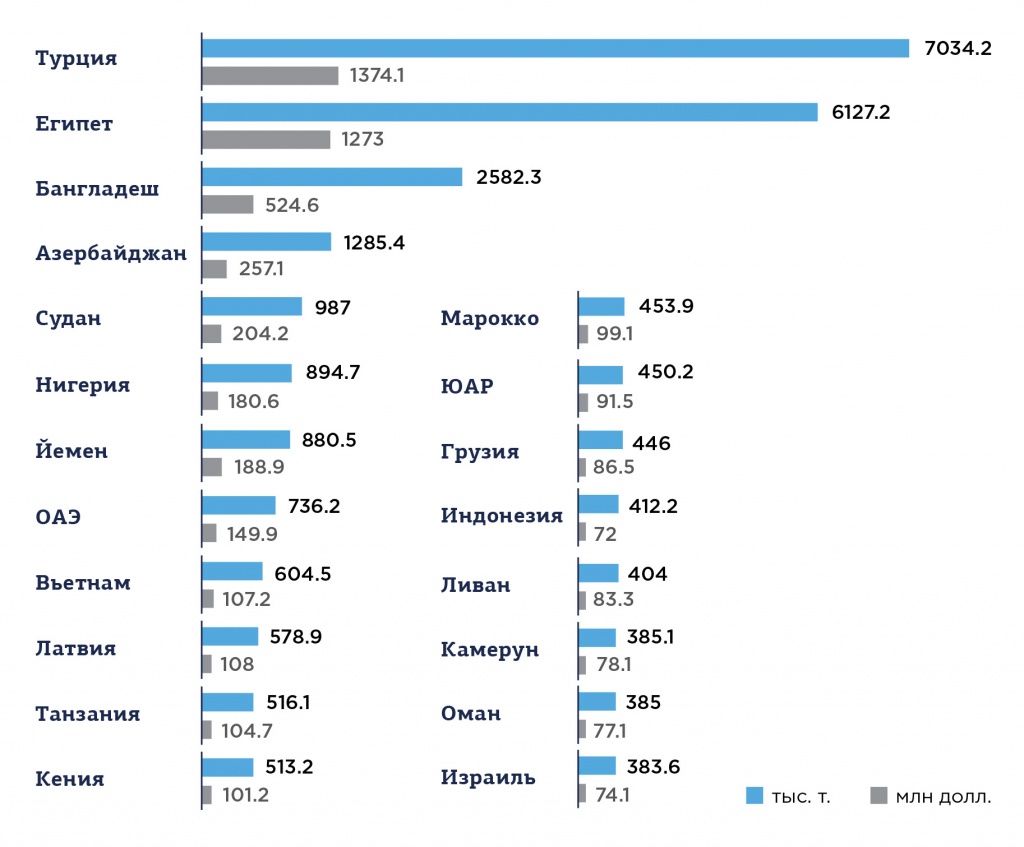

Порядка 52% пшеницы экспортируется в Турцию, Египет и Бангладеш.

Рис. 12. ТОП-20 стран-потребителей российской пшеницы

Источник: 3DPROINFO 2020

В настоящее время, по данным мониторинга Российского зернового союза, наблюдается снижение количества экспортеров зерновых и зернобобовых культур. В 2019 году из 562 зерновых компаний произошло сокращение на 372 субъекта, из которых 153 - компании-экспортеры. К концу 2019 года к оставшимся 190 компаниям присоединились новообразовавшиеся в количестве 226 зерновых компаний. Итого в октябре 2020 года на российском зерновом рынке функционировали 416 зерновых компаний.

Структура зернового рынка в РФ

Российский зерновой рынок в настоящее время характеризуется высокой конкуренцией и концентрацией, что приводит к быстрому сокращению зерновых компаний, прекращению их деятельности.

Основным фактором, влияющим на конъюнктуру зернового рынка, является, прежде всего, завышенные закупочные цены на зерно со стороны лидеров-экспортеров, которые тем самым формируют агрессивную ценовую политику и вытесняют с рынка мелкие компании-экспортеры. В 2019 году закупочная цена на зерно у ключевых игроков была выше рыночной на 5-6%.

На долю 20 компаний-экспортеров приходится порядка 70% всего российского экспорта пшеницы.

Таблица 2. Характеристика 20 ключевых экспортеров зерновых культур

Источник: Таможенная статистика РФ

Источник: Таможенная статистика РФ

Источник: Таможенная статистика РФ

Источник: Таможенная статистика РФ

Динамика стоимости зерновых культур

В течение сезона 2019/2020 гг. наблюдается динамичное повышение цен на зерновые культуры.

Поддержку рынку оказывают высокий спрос, ожидаемое повышение ставок на перевалку и активный рост цен на кукурузу. Экспортные цены на российскую пшеницу в конце августа резко выросли после повышения цен на фьючерсы в Чикаго и Париже, а также из-за высокого спроса со стороны крупного покупателя. Поддержку рынку также оказывают ожидаемое повышение ставок на перевалку в глубоководных российских портах и активное увеличение цен на кукурузу, которая подорожала на 6% из-за шторма в США.

Внутренний российский рынок пшеницы продолжил рост на юге, укрепился в центре за счет спроса экспортеров и оставался стабильным в Поволжье. В конце августа 2020 года цены (EXW) на Юге на пшеницу 4-го класса выросли на 300 руб. до 13,4-13,7 тыс. руб./т, в Центре - на 350 руб. до 11,4-11,6 тыс. руб./т. В Поволжье цены не изменились – 11,2-11,4 тыс. руб./т, в Сибири они находятся на уровне 12-12,4 тыс. руб./т. Кроме того, увеличились закупочные цены на пшеницу нового урожая в глубоководных портах. Прирост составил 400 руб. до 13,9-14,2 тыс. руб./т (без НДС). Это произошло на фоне ослабления рубля, активных экспортных продаж и повышения цен FOB.

Стоит уточнить, что в 2019 году цена составляла в среднем 11,6 тыс. руб./т. В августе 2020 года, по предварительным данным, Россия экспортировала 5,6 млн т зерна, из них 4,9 млн т - пшеница, 0,57 млн т - ячмень, 110 тыс. т - кукуруза. Такой результат экспорта стал рекордом для месячных поставок. Ранее к подобным объемам вывоза Россия приближалась в ноябре 2017 года, отправив на внешние рынки 5,5 млн т зерна, включая 4,8 млн т пшеницы.

И осенью 2020 года экспортные цены на российскую пшеницу продолжали расти.

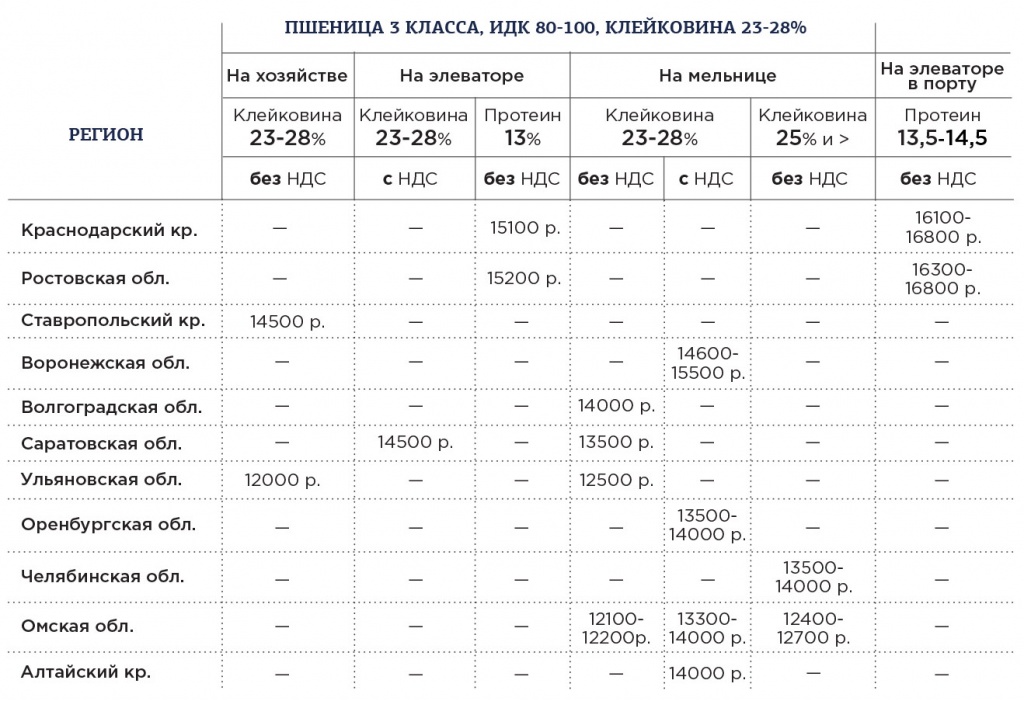

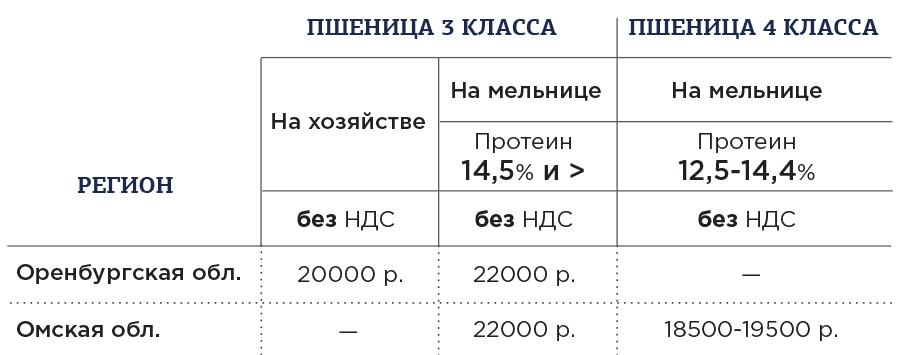

Таблица 3. Закупочные цены на пшеницу 3 и 4 классов (за тонну) перерабатывающих и зернотрейдерских организаций на конец 2020 г.

Таблица 4. Закупочные цены на пшеницу 5 класса (за тонну) перерабатывающих и зернотрейдерских организаций на конец 2020 г.

Ключевые тенденции на российском зерновом рынке

Ключевыми тенденциями развития российского зернового рынка, по мнению специалистов, являются следующие:

Читайте также: